Vamos a ver, me ponen en contacto con un chico ( 36 años ) que tiene una cartera en este momento de unas 25 acciones y todas del continuo ( Ibex y continuo ) y a largo plazo pensando en si se puede vivir del dividendo. Tiene un buen capital invertido y no tiene ninguna necesidad de usar ese dinero en años. Este tema ya lo he tratado en el blog, enlace... y sigo pensando lo mismo, el dividendo se descuenta del precio de la acción no regalan nada... a esto le sumamos que la cartera es íntegramente de España con el riesgo que conlleva el no diversificar y por otro lado tenemos que son solo acciones en el lado largo. Ya vengo repitiendo desde hace mucho tiempo que hay que operar en ambos sentidos ( largo y corto ) porque si no nos quedamos con un 50 % de las opciones de operativa y hay que ampliar a otro tipos de derivados que no sean acciones que para ello están y no hay ningún problema de operarlos sean de España de Europa o de otro lado del mundo, eso si, teniendo en cuenta la oscilación del cambio de moneda pero también eso se puede cubrir. Y hay múltiples derivados para poder operar, hay que buscar el que se amolde mejor a nuestra forma de operar. Y por supuesto hay que estudiar, como en todo en la vida en este mundillo no se puede entrar sin saber donde se entra ni como funciona y buscar los mecanismos a los que mejor nos adaptemos ya sean figuras, indicadores, Elliot, Onda de Wolf u otros tantos que se pueden utilizar.

Se podrían cubrir en un momento dado con cortos en el futuro del Ibex pero es demasiada cartera, para mi es una cartera demasiado amplía para poder seguirla por mi forma de operativa.

https://bolsatxarly.blogspot.com/search/label/DIVIDENDOS%20COMO%20INVERSION

Cojo como ejemplo el Santander, estos son sus número en el banco. Lo primero es tener claro un análisis de la situación en la que se encuentran los índices y al ser este del sector bancario también nos vendría bien tenerlo analizado, además del Esoxxbanks el Indice sectorial bancario Ibex. Todo esto ya lo tenemos en el blog y como es inversión a largo plazo hay que mirar todos los plazos. Los índices europeos están analizados para el primer trimestre cada uno en su entrada de seguimiento de la semana pasada.

DAX FUT.

https://bolsatxarly.blogspot.com/2024/01/dax-fut-1-trimestre-2024.html

Precio en techo del canal con rsi dando divergencias. Si

Flecha roja resistencia, blanco soporte.

ESTOXX 50 FUT.

https://bolsatxarly.blogspot.com/2024/01/estoxx-50-fut-5-1-24-1-trimestre-2024.html

ESTOXXBANKS

https://bolsatxarly.blogspot.com/2024/01/estoxxbanks-17-1-24.html

IBEX

https://bolsatxarly.blogspot.com/2024/01/ibex-analisis-1-trimestre-2024.html

BANCA IBEX de la semana pasada.

Los índices importante de EE.UU van marcado esta semana nuevos máximos históricos, mirar sus análisis.

SANTANDER.

Esto es una acción de su cartera, una buena entrada le ha llevado a tener a cierre del Viernes muy buenos beneficios.

Mas o menos groso modo sale con dividendos split o lo que haya pasado con la subida incluida desde su compra una rentabilidad del 43 % o lo que son esos 14.780 €, ( no lo he calculado yo pero es su tabla ).

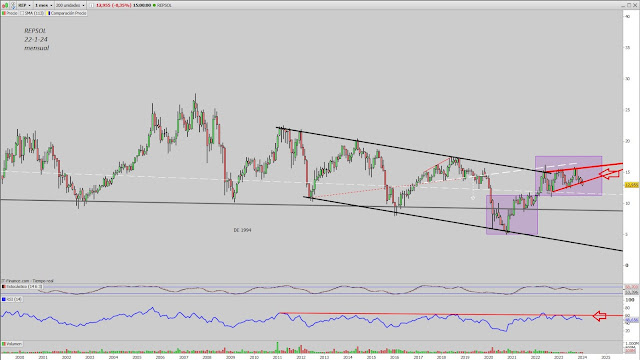

Hemos visto la situación de los índices incluido su índice sectorial, nos vamos a la del valor.

En el blog ya vimos cuando dio compra en mínimos y su seguimiento hasta hoy que tenemos activada una taza alcista y el canal negro al alza dando objetivos alcistas en este gráfico en mensual. Por encima de la bajista del canal negro tenemos seis cierre de velas pero las dos últimas algo feas ( este mes aun no la ha cerrado ), y como vemos el precio se ha frenado en resistencia, no sería nada raro que bajase a buscar apoyo a la línea de techo del canal para confirmar la rotura ( opción flecha amarilla, más o menso estaría aun 13 % ) y eso si aguantase por encima de la línea que no lo sabemos. Si pasa la resistencia nos daría stop aunque yo buscaría la salida en plazos más cortos que en mensual.

Por rentabilidad ( objetivos alcistas ) - riesgo ese 13 - 14 -15 % es aceptable pero no para mi manera de operar ( me tocaría buscar plazos más cortos y más viendo los índices ).

Fijaros si el mismo gráfico lo miramos de lejos... sin ninguna duda nos quedamos largos a que si ???.

Mensual ajustado: Vamos a entrar ya en el tema dividendos. El gráfico anterior lo vemos con dividendos ... descontados, como vemos aun sigue haciendo máximos y mínimos decrecientes. Si nos vamos a este vemos con los dividendos ... descontados los recortes y rebotes que ha ido teniendo en los últimos 20 años, creo que no hace falta ser un lince (a toro pasado se ve claro ) para saber que operativa nos hubiera venido mejor ( operativa de activa aunque fuera de largo plazo o quedarse mirando y cobrar dividendos ).

Ahora mismo tenemos al precio en gráfico lineal ( el de arriba ) por encima de soporte con dos objetivos alcistas y en este lo tenemos con objetivos alcistas por HCHI y bandera pero en resistencia, eso si, el rsi apoya subidas.

SEMANAL

Ya vemos como ha ido la evolución de la subida desde mínimos cumpliendo objetivos que fuimos viendo en su día y donde está hora el precio con si dando divergencias. Si el precio supera resistencia zona gris oscura ) tenderemos la línea roja de resistencia pero nos habrá dejado una bonita zona de soporte - stop, pero si pierde la zona de soporte ojo que podríamos pensar en una cuña bajista que nos llevase bastante abajo.

DIARIO

Se ve el recorte desde la zona de resistencia que en diario es la misma que en semanal, sobre el 8 % lo que nos supondría con el capital de la tabla unos 4.000 € de recorte ( ¿ asumible ? ). Si es en una acción igual si pero si nos ha pasado lo mismo con más de la mitad de las otras 24 ?¿?¿?, una pasta... pero es lo que tiene la operativa a largo plazo o sin ser activos en ella. A principios del 2023 el recorte fue del 23 % ?¿?¿?, rebote del 26 % y nuevo recorte del 18 % en unos pocos meses. Bueno, tenemos al precio en soporte y lo mismo al rsi.

Y nos vamos al diario ajustado que prácticamente es lo mismo que en lineal.

Y ahora toca decidir que hacer con el valor... espero que se entienda bien si hay dudas para los más novatos preguntarlas. Al final muchas veces una vez hechos los gráficos lo que toca es usar la lógica y ser consecuentes con la operativa que se ha diseñado aunque esta también se puede ir amoldando a la evolución del activo que se esté operando.

Seguro que faltan muchas cosas pero ya intentaré ir añadiéndolas. Os dejo un par de enlaces del blog que podéis ir repasando, tiene entradas que merecen la pena leerlas. En el tercer enlace sobre teoría hay muchas entradas durante este tiempo ir mirando si os interesa.

Viendo alguna cosa y al hilo de lo comentado en el mensual ajustado del Santander dejo esto...

CAIXABANK, ponerlo al día y sabréis lo que ha subido, en ajustado en máximos históricos..

NASDAQ 100 en mensual marcando las subidas y recortes dentro del canal.., cierto que no hubiera sido nada malo ir con la tendencia dentro del canal pero si hubiésemos prácticado una operativa activa ...

Iré metiendo algunas más..

ACS

Largo plazo del 3-1-24

Por el precio veo que la compró hace 4 años ( muy buena compra y bien aguantado el tirón al alza de estos años ) pero el rendimiento es ... ya se ve en el gráfico mensual ajustado y aun así tiene objetivo alcista por el canal que nos da soporte - stop pero en mensual mejo no operar.

Nos vamos al semanal también ajustado y vemos que tiene los dos objetivos alcistas cumplidos y marcando máximos históricos.

Si nos vamos al semanal en lineal ? que hacemos con el valor ?????... el stop desde luego nos pilla bastante lejos.

Y ¿ SI BUSCAMOS DIVIDENDOS ? ¿ Porqué no un ETF y nos olvidamos de problemas de tener que buscar acciones ? y hay unos cuantos por zonas por acciones etc.....

INFORMACIÓN.

OS DEJO ESTE ETF... es aleatorio no meto este por ninguna razón expecífica.

Y LA FOTO

MENSUAL ajustado: está por encima de lo que fueron máximos desde el 2020 pero con un fallo y demasiadas mechas por arriba además de las divergencias en el rsi, no me da confianza para la subida.

MENSUAL lineal: creo que el gráfico lo dice todo ¿ no ?, donde hay que estar comprado, donde estar fuera o corto y donde buscar entradas de largo.

Y en diario para adelantar entradas de menor plazo..... hay que esperar a que supere :::::

FACEPHI BIO. A 4,42 €

Otro ejemplo de la cartera, para empezar mirar el volumen que mueve al, no se ni si dará dividendo con lo cual puede estar comprado para buscar un pelotazo... sin más.

En mensual comprado por encima de lo que era soporte, lo pierde y baja un 50 %, ahora en la directriz alcista.

Volumen que lleva en el día.... y el resto creo que lo dice el gráfico, la bajista y el precio - rsi y la zona de soporte junto con el canal rojo.

Desde 2022 tres máximos en la misma zona formando una cuña si la activa a la baja como apoya el rsi ... le sumaremos al recorte del 18 % que lleva desde los últimos máximos del 2023 otro tramito.

Y en semanal lineal donde nos daba el techo ???.

LINEA DIRECTA comprada a 1,06 cobrado dividendo 334 €

Por los gráficos a toro pasado ¿ cuando tenía que a ver ejecutado stop ? y ¿ donde tenía la entrada de largos ? o ¿ que toca ahora ?, en semanal o diario mejor